- Warunkiem technicznym niezbędnym do przeprowadzenia skutecznej transformacji jest odpowiedni rozwój sieci przesyłowej i sieci dystrybucyjnych. Nakłady na sieć niezbędne do zapewnienia możliwości funkcjonowania struktury mocy wytwórczych przedstawionej w niniejszym dokumencie w okresie do 2040 r. mogą sięgnąć rzędu 500 mld zł - czytamy w projekcie aktualizacji PEP2040, do którego dotarła m.in. redakcja portalu WysokieNapiecie.pl. Szerzej jej treść opisywaliśmy na naszych łamach w kwietniu.

Zobacz więcej: Szybkie, ale wolniejsze pożegnanie z węglem. Co tam panie w PEP 2040?

Wracając do samych sieci, to w przypadku tych przesyłowych autorzy projektu zwrócili uwagę m.in. na konieczność budowy nowych połączeń na prąd stały w kierunku północ-południe; rozbudowę sieci prądu zmiennego, czy też szereg inwestycji poprawiających stabilność i bezpieczeństwo Krajowego Systemu Elektroenergetycznego w warunkach postępującej transformacji.

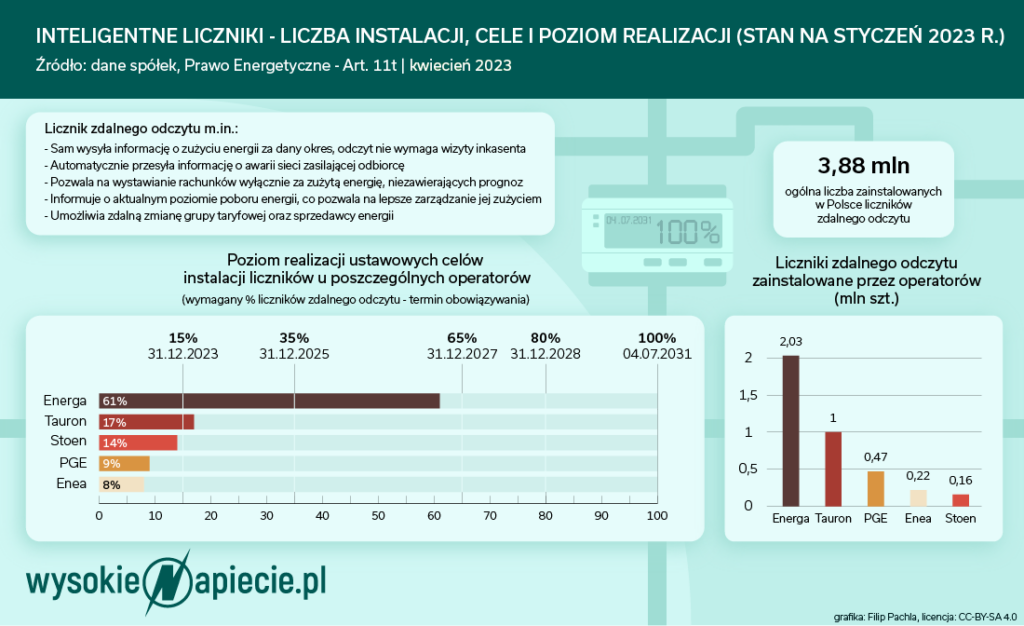

Natomiast dystrybucja musi swoje sieci m.in. rozbudować i modernizować "w celu umożliwiania rozwoju elektryfikacji, elektromobilności, przyłączania nowych źródeł, zwiększenia odporności na niekorzystne warunki atmosferyczne". Potrzebne jest ich kablowanie, automatyzowanie i wzmacnianie o nowe połączenia z sieciami przesyłowymi. Natomiast odbiorcy końcowi muszą zostać wyposażeni liczniki zdanego odczytu.

Poziom wdrożenia liczników zdalnego odczytu - stan na początek 2023 roku

Poziom wdrożenia liczników zdalnego odczytu - stan na początek 2023 rokuNa tej liście największą uwagę oczywiście przykuwają przyłączenia nowych źródeł. Ledwo wczoraj poinformowaliśmy w portalu WysokieNapiecie.pl, iż czterej najwięksi operatorzy sieci dystrybucyjnych (OSD), czyli Tauron Dystrybucja, Energa-Operator, PGE Dystrybucja oraz Enea Operator, wydały w 2022 r. ponad 7 tys. odmów przyłączenia, obejmujących źródła o łącznej mocy 51 GW.

Zobacz więcej: Projekty OZE odbijają się od sieci. Odmowy przyłączenia pobiły rekord

Specustawa do podstawa

W ostatnich kilku latach na inwestycje w sektorach przesyłu i dystrybucji wydawano łącznie średnio 7-8 mld zł rocznie. Czy wobec tego założenia mówiące o 500 mld zł do 2040 r. należy traktować poważnie? Zasadniczo oznaczałoby przecież wydawanie co roku średnio 25-30 mld zł...

Dużą słabością projektu aktualizacji PEP2040 jest to, iż w kwestii wskazywania źródeł finansowania napisano niewiele. Domyślnie więc można zakładać, iż poza różnego rodzaju funduszami, instrumentami wsparcia czy długiem tym źródłem będą po prostu klienci końcowi - poprzez koszty uwzględnione w taryfach.

Jednak choćby zakładając, iż tej wielkości pieniądze się znajdą, to do sukcesu jeszcze daleko. W przypadku inwestowania w sieć elektroenergetyczną napotykamy jeszcze na parę istotnych problemów.

Pierwszy to akceptacja społeczna dla tego typu przedsięwzięć, bo choć dostępu do energii elektrycznej oczekują wszyscy, to mało kto ma ochotę mieszkać w sąsiedztwie słupów energetycznych, zwłaszcza sieci najwyższych napięć, czy w ogóle mieć je w swojej "małej ojczyźnie". Przyczyny to obawy o negatywny wpływ na krajobraz, środowisko i turystykę, czy też spadek wartości nieruchomości.

Ponadto potrzebne jest pozyskanie gruntów pod samą inwestycję. To najważniejsze wyzwanie dla wielu projektów, a zwłaszcza tych liniowych, bo brak jednej działki może zablokować budowę liczącej wiele kilometrów drogi, linii kolejowej czy gazociągu. W Polsce ten problem rozwiązano dzięki kolejnych specustaw, które ułatwiają proces wywłaszczenia nieruchomości i wypłaty odszkodowań.

Krajowy System Elektroenergetyczny będzie podlegał istotnym zmianom przez rosnący udział OZE. Fot. PSE

Krajowy System Elektroenergetyczny będzie podlegał istotnym zmianom przez rosnący udział OZE. Fot. PSEOd 2015 r. taką specustawę mają także sieci przesyłowe. Jest ciągle nowelizowana poprzez rozszerzanie listy zadań, które są objęte jej zapisami. w tej chwili pracami nad rządowym projektem kolejnej nowelizacji zajmuje się Sejm. Tym razem ma ona wydłużyć listę inwestycji strategicznych do 83 pozycji, m.in. o linie przesyłowe w rejonie Trójmiasta, Warszawy, Poznania, czy planowanego CPK.

Największą zmianą jest dodanie do niej inwestycji towarzyszących, pozostających w funkcjonalnym związku ze strategiczną inwestycją. Obejmuje to sieci dystrybucyjne, w szczególności koordynowaną sieć 110 kV. Na tej liście znalazło się 77 pozycji. Ponadto rząd będzie mógł w rozporządzeniu określić listę już istniejących sieci, które wymagają modernizacji i które specustawa obejmie.

Przetargi bez rozstrzygnięć

Specustawa ma więc usuwać administracyjne bariery przed kluczowymi zadaniami, ale te ktoś musi zrealizować. Tymczasem nie zawsze wszystko idzie zgodnie z planem. Mogą ku temu posłużyć przykłady dwóch przetargów, które zostały unieważnione w ubiegłym miesiącu.

Pierwszy to Harmony Link, czyli budowa podmorskiego podmorskiej linii wysokiego napięcia prądu stałego, łączącego Polskę i Litwę. W postępowaniach, prowadzonych ponad dwa lata przez PSE (stacje konwertorowe) oraz Litgrid (kabel) ceny finalnie złożonych ofert okazały się na tyle wysokie, iż przeszło dwukrotnie przebiły pierwotnie planowany budżet.

Zobacz więcej: Koszty zatopiły budowę bałtyckiego kabla pomiędzy Polską a Litwą

O ile to wydarzenie odbiło się szerszym echem, bo jest to przedsięwzięcie o istotnym znaczeniu politycznym dla regionu, to w tym samym czasie fiaskiem zakończył się też inny istotny przetarg - na modernizację stacji 400/220 kV Rogowiec, do której jest podpięta Elektrownia Bełchatów. To postępowanie, wycenione przez PSE na ponad 340 mln zł brutto, również trwało ponad dwa lata, ale w tym przypadku unieważniono je z powodu braku ofert.

Co stało się w tym przypadku? Przetarg ogłoszono tuż po pamiętnej awarii stacji Rogowiec, która spowodowała odłączenie od sieci niemal wszystkich bloków bełchatowskiej elektrowni. Sama modernizacja była jednak planowana jeszcze przed tym wydarzeniem.

Od biura prasowego PSE otrzymaliśmy informacje, iż po zbadaniu przyczyn i przebiegu awarii była potrzeba zmiana dokumentacji przetargowej, a po agresji Rosji na Ukrainę - projekcie umowy, m.in. w zakresie waloryzacji wynagrodzenia wykonawcy. W efekcie procedury się mocno wydłużyły.

Choć do przetargu w trybie dialogu konkurencyjnego zakwalifikowano pięciu wykonawców, to żaden nie zdecydował się na złożenie końcowej oferty. PSE mają analizować przyczyny tej sytuacji i rozważyć różne formuły przeprowadzenia modernizacji stacji. Natomiast w branży wykonawczej usłyszeliśmy głosy, iż brak ofert to wynik zbyt wysokiego poziomu ryzyka, zwłaszcza kar umownych.

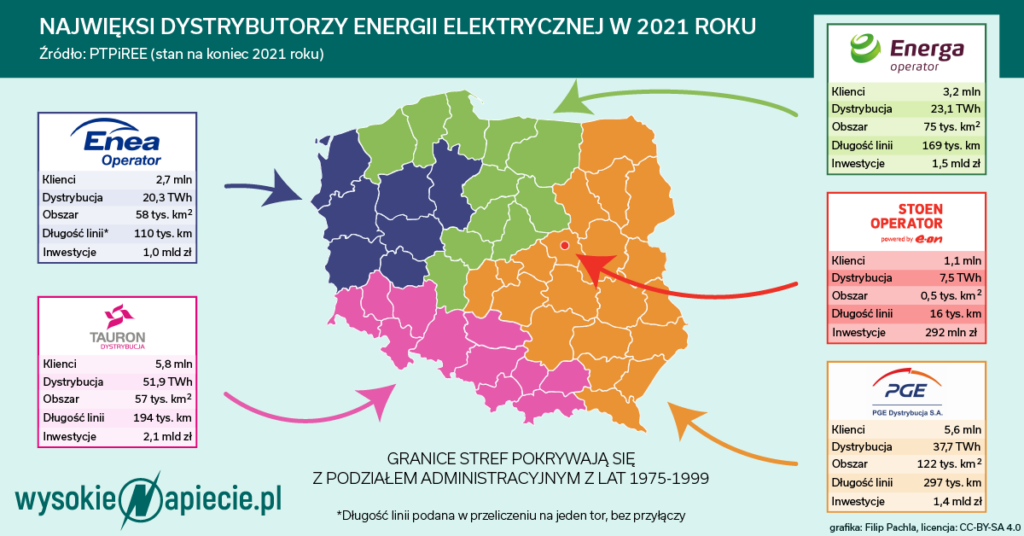

Najwięksi dystrybutorzy energii elektrycznej w Polsce

Najwięksi dystrybutorzy energii elektrycznej w PolsceJednak temat trudnych relacji na linii inwestor-wykonawca dotyczy nie tylko operatora systemu przesyłowego, ale również OSD. Ostatnie parę lat jest pod tym kątem szczególnie napięte z uwagi na perturbacje związane z pandemią, wojną oraz inflacją. Pisaliśmy o tym m.in. w czerwcu i wrześniu ubiegłego roku, przytaczając też praktyki, z którymi spotykają się małe firmy pracujące dla Taurona Dystrybucji czy Enei Operator.

Zobacz więcej: Firmy zaplątane w inflacyjne sieci zaczynają tracić cierpliwość

Zamawiający komunikują, iż zależy im na jak najlepszej współpracy z rynkiem wykonawczym. Niektórzy - jak PSE - ogłaszają choćby wprowadzanie nowego modelu prowadzenia inwestycji, aby w obliczu wielomiliardowych planów zachęcić nowych graczy do wejścia w ten segment budownictwa.

Jednak widać, iż w tej dziedzinie wciąż bardzo wiele zostało do zrobienia. Dlatego o zapowiedzi 500 mld zł na sieci elektroenergetyczne postawiliśmy zapytać przedstawicieli wykonawców.

Ryzyko - słowo klucz

Jacek Leczkowski, wiceGargamel Erbudu, powiedział nam, iż sieci przesyłowe zawsze znajdowały się w kręgu zainteresowań grupy, ale jednocześnie nigdy nie podjęła się ona realizacji zleceń w tym sektorze.

- Dla nas te kontrakty były rozpisywane na ogromnym ryzyku, które było przerzucane na wykonawcę. W momencie wzrostu stóp procentowych doszło kolejne bardzo duże zagrożenie w postaci prefinansowania kontraktów, przerzucania kosztów finansowych na wykonawcę - stwierdził Leczkowski.

Niemniej Erbud (w konsorcjum ze spółką PILE Elbud) znalazł się w gronie firm, z którymi PSE zawarły umowy ramowe, przewidujące możliwość ubiegania się o zlecenia z puli robót o łącznej wartości 550 mln zł. WiceGargamel wyjaśnił, iż spółka obserwuje przetargi i będzie uczestniczyć w tych, które uzna za akceptowalne pod względem ryzyka.

Z kolei Maciej Olek, członek zarządu Budimeksu, w rozmowie z portalem WysokieNapiecie.pl ocenił, iż w nowych przetargach PSE widać dobre zmiany dotyczące rozkładu ryzyka pomiędzy inwestorem a zamawiającym. Dzięki temu grupa ponownie postanowiła spróbować wejść na rynek sieci przesyłowych.

- Kwota 500 mld do 2040 r. to trudna do wyobrażenia wartość, biorąc pod uwagę dotychczasowe nakłady na budowę i modernizację sieci elektroenergetycznej - choćby jeżeli założymy, iż sporą część z tej kwoty pochłoną wydatki związane z cyfryzacją. Jednak z pewnością duże znaczenie będzie miał właśnie koszt materiałów i urządzeń przy wysokim, globalnym popycie - podkreślił.

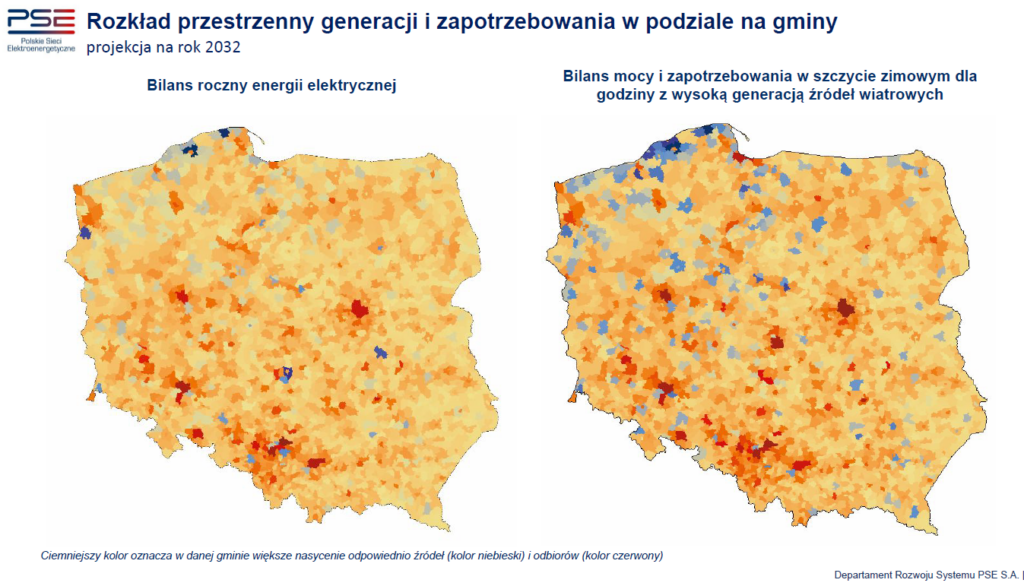

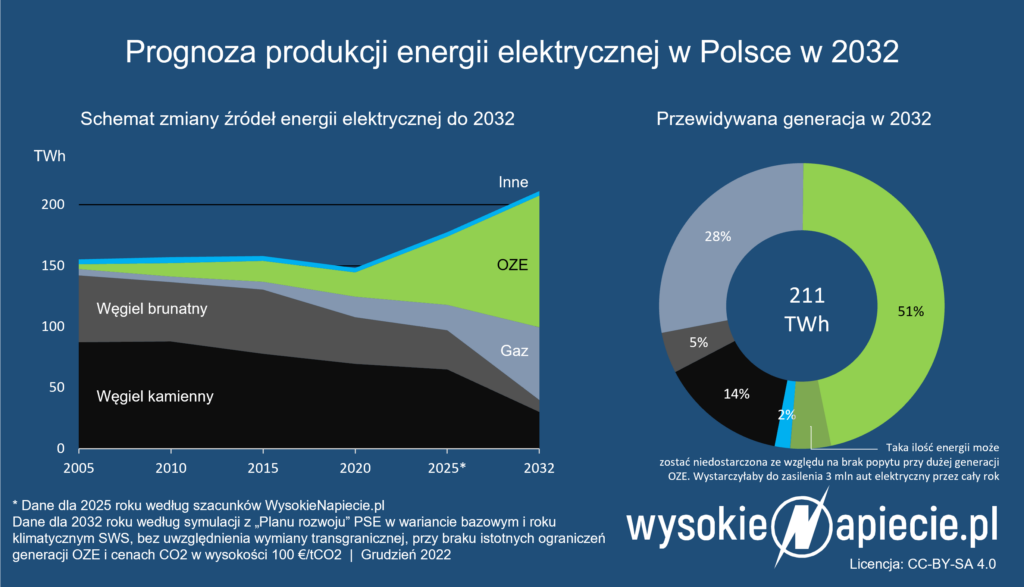

W 2032 roku wyzwaniem będzie zarówno zapewnienie dyspozycyjnych mocy jak i poradzenie sobie z nadwyżkami energii z OZE.

W 2032 roku wyzwaniem będzie zarówno zapewnienie dyspozycyjnych mocy jak i poradzenie sobie z nadwyżkami energii z OZE.Jednocześnie ocenił, iż jeżeli inwestorzy przygotują dobrze zaplanowane i rozłożone długoterminowo projekty, to na pewno znajdą się wykonawcy - w tym Budimex - zainteresowani ich realizacją.

- Wyzwaniem pozostaje oczywiście skala samych inwestycji w stosunku do krajowego potencjału wykonawczego, jak również możliwość zakontraktowania dostaw kluczowych materiałów i urządzeń. Potężne nakłady na sieci są planowane na całym świecie i może okazać się, iż głównym ograniczeniem terminowym realizacji tych projektów staną się właśnie producenci urządzeń - zaznaczył.

Dlatego - jak dodał - jeżeli chcemy zmierzyć się jako kraj z takim wyzwaniem, to zarówno wykonawcy, jak i dostawcy, potrzebują jasnych gwarancji co do planowanych inwestycji, ich harmonogramu oraz partnerskich relacji ze strony zamawiających. Wtedy wykonawcy będą mogli zaplanować rozwój kadry czy zaplecza sprzętowego, a dostawcy zwiększenie mocy produkcyjnych.

- Nie jest tajemnicą, iż w ostatnich kilku latach kondycja finansowa niektórych małych i średnich firm, wyspecjalizowanych w pracach na sieciach dystrybucyjnych i przesyłowych, uległa pogorszeniu. Z jednej strony te przedsiębiorstwa mają poszukiwane kompetencje, ale z drugiej strony nie świadczy o tym ich sytuacja finansowa. Aktualnie w naszej ocenie lepiej na tym rynku radzą sobie przede wszystkim większe podmioty - powiedział Maciej Olek.

- Warto tutaj wspomnieć, iż powinniśmy dążyć do sytuacji, w której potężny program inwestycyjny stworzy szansę rozwoju kompetencji firm działających na polskim rynku wykonawczym co pozwoliłoby im w przyszłości skutecznie konkurować również na rynkach zagranicznych. Musimy sami jako kraj zadbać o local content, aby jak najwięcej kompetencji i korzyści z tych inwestycji pozostało w Polsce - wyjaśnił menadżer Budimeksu.

Wykonawcom szwankuje kondycja

Budimex to pierwsza, a Erbud czwarta co do wielkości grupa budowlana w Polsce. Obie działają w wielu segmentach budownictwa i notują przychody liczone w miliardach, ale sieci elektroenergetyczne to wciąż dla nich obszar, na którym dopiero mogą zaistnieć.

Natomiast największe spółki, które są wyspecjalizowane w pracach dla PSE i OSD, mają przychody w przedziale 100-400 mln zł rocznie. To grono liczy niespełna dziesięciu wykonawców. Reszta to firmy, które rocznie są w stanie zrealizować prace warte od kilku do kilkudziesięciu milionów złotych, a także małe lokalne podmioty, które wykonują m.in. zadania związane z przyłączaniem nowych odbiorców.

Piotr Tomczyk, członek zarządu Enpromu, pół biliona złotych na sieci jest sobie w stanie wyobrazić, biorąc pod uwagę potrzeby związane z transformacją polskiej energetyki.

- Oczywiście plany mają to do siebie, iż są planami. Myślę więc, iż decyzje inwestycyjne operatorów będą na bieżąco dostosowywane do postępów w projektach, przede wszystkim jądrowych i offshore. Te, w zderzeniu ze złożonymi uwarunkowaniami formalno-prawnymi i technologicznymi są narażone na opóźnienia. Być może więc nie samą kwotę, a datę jej rozdysponowania należy traktować z rezerwą - ocenił Tomczyk.

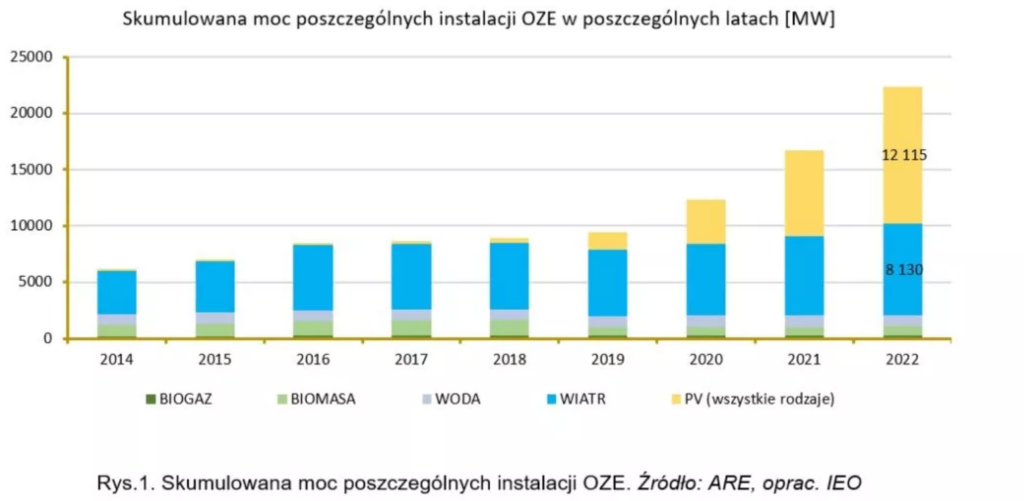

W ciągu kilku lat do sieci przyłączono 13 GW mocy w fotowoltaice. Fot. IEO

W ciągu kilku lat do sieci przyłączono 13 GW mocy w fotowoltaice. Fot. IEOSceptycznie podchodzi natomiast do możliwości zrealizowania takiej skali inwestycji przez firmy z branży - przy ich obecnej kondycji i potencjalne wykonawczym. Jako będące bardziej w zasięgu sektora Tomczyk postrzega te zapowiedzi, które pod koniec ubiegłego roku przyjęto w Planie Rozwoju PSE (32 mld zł do 2032 r.) oraz Karcie Efektywnej Transformacji Sieci Dystrybucyjnych Polskiej Energetyki (130 mld zł do 2030 r.).

Jednak i to może być trudne do zrealizowania, jeżeli sytuacja finansowa firm będzie się pogarszać. W ubiegłym roku upadły dwie znaczące, jak na tę branżę, firmy, o przychodach sięgających kilkadziesiąt milionów złotych - Selpol z Łodzi oraz Energo-System z Rzeszowa.

- Nie wykluczam kolejnych upadłości rodzimych podmiotów, o ile nie zbudują portfela na innych rynkach. Na końcu w przetargach pojawią się największe zagraniczne podmioty. One ryzyka udźwigną, wytrzymają spory sądowe, a ich ceny ofertowe będą podobne, tylko iż w euro. Finalnie my za to wszystko zapłacimy - stwierdził Tomczyk.

- Kiedy rozmawiamy z naszymi zachodnimi partnerami i mówimy o karach umownych na poziomie 60 proc., a choćby 100 proc. wartości kontraktów, to pytają nas, o jakim my biznesie mówimy? Sektor nie ma siły mierzyć się z machiną prawną, która stoi po stronie państwowych spółek, a co dopiero budować potencjał wykonawczy niezbędny do przeprowadzenia transformacji energetycznej - podkreślił.

Pracownicy pakują walizki

Krzysztof Lobert, szef Spółki Eltel Networks Energetyka, zwrócił natomiast uwagę, iż waloryzacja starych kontraktów, które zostały dotknięte inflacją, przez cały czas jest na wstępnym etapie.

- O ile PSE udało się wypracować z wykonawcami model, który zaczyna być stosowany, to spółki dystrybucyjne albo całkowicie negują potrzebę waloryzacji - przykrywając swoje negatywne stanowisko działaniami pozornymi, odkładającymi jak najdalej proces w czasie, lub podejmują działania z małym zrozumieniem, brakiem woli partycypacji w pokrywaniu wzrostu kosztów - skomentował Lobert dla portalu WysokieNapiecie.pl.

- W efekcie realizacja zakontraktowanych w poprzednich latach umów skutkuje kodeksowo definiowaną „rażącą stratą”, a my jako wykonawcy jesteśmy zmuszeni szukać rozwiązań na drodze sądowej. Proces ten nie tylko nie pokrywa ponoszonych strat, ale wręcz generuje wysokie koszty obsługi prawnej dochodzenia roszczeń, dodatkowo pogarszając i tak już trudną sytuację finansową firm - dodał.

szef Ocenił, iż branża wciąż ma jeszcze całkiem spory potencjał wykonawczy, ale jego utrzymanie w krajowych realiach jest bardzo trudne.

- Przesył i dystrybucja w Polsce są w sferze branż tradycyjnych, co może się mylnie kojarzyć z niższymi oczekiwaniami płacowymi pracowników wobec nowoczesnych sektorów zielonej energii. jeżeli nie będą one oferować takich samych wynagrodzeń, to niedługo zaobserwujemy masowy odpływ pracowników z zawodów energetyki tradycyjnej lub ich całkowity transfer do pracodawców zagranicznych - wskazał Lobert.

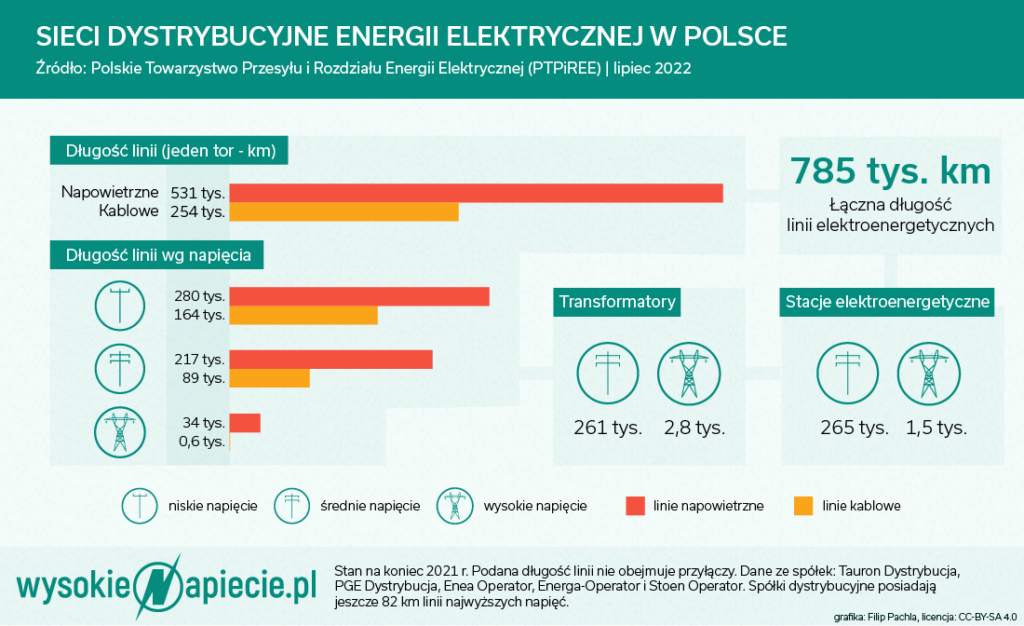

Sieci dystrybucyjne - nie licząc przyłączy - mają prawie 800 tys. km długości.

Sieci dystrybucyjne - nie licząc przyłączy - mają prawie 800 tys. km długości.W tej sytuacji - jak dodał - spółki wykonawcze chcąc utrzymać wykwalifikowaną kadrę muszą podnosić podnosić pensje w półrocznych interwałach, co przekłada się na generowanie strat na realizacji ryczałtowych kontraktów.

Lobert zwrócił uwagę, iż zapotrzebowanie na pracowników w branży energetycznej jest bardzo duże nie tylko w Polsce, ale też w Skandynawii i na rynkach zachodniej Europy. Dlatego jest widoczny odpływ kadr, zwłaszcza doświadczonych, w kierunku państw oferujących bardziej atrakcyjne i stabilne warunki zatrudnienia.

Z sieciami na Słońce

Sumując: zrealizować inwestycje warte 500 mld zł do 2040 r. będzie bardzo trudno. Jak na razie jednak projekt aktualizacji PEP2040 wciąż nie został przyjęty przez rząd z powodu animozji pomiędzy prowęglową Suwerenną Polską a PiS. A gdy już zostanie przyjęty, to trzeba będzie skądś te pół biliona złotych pozyskać.

Tymczasem już w przywołanej wcześniej Karcie Efektywnej Transformacji Sieci Dystrybucyjnych wskazano, iż do 2030 r. z potrzebnych 130 mld zł brakuje ok. 38 mld zł.

- Te dodatkowe środki mogą zostać pozyskane poprzez zmianę obecnego modelu regulacyjnego lub poprzez zwiększenie wysokości bezzwrotnych środków pomocowych. Brak zapewnienia dodatkowych środków pomocowych (ponad w tej chwili planowane ok. 7 mld zł) może spowodować średnioroczny wzrost stawki dystrybucyjnej dla wszystkich OSD w latach 2023-2030 tylko z tytułu realizacji Scenariusza Inwestycje konieczne o ok. 7,5 proc. - wyliczono.

Również w projekcie PEP2040 wydaje się, iż dostrzeżono dość przytłaczającą wobec dotychczasowych realiów wagę 500 mld zł. Zasygnalizowano więc potrzebę wdrażania takich rozwiązań jak cable pooling czy linia bezpośrednia, a także wspierania inwestorów zainteresowanych szybką budową nowych źródeł - poprzez "system opłat za wnioski przyłączeniowe czy zabezpieczeń realizacji inwestycji po otrzymaniu warunków przyłączenia".

- Alternatywą dla rozwoju bardzo kapitałochłonnych projektów rozbudowy sieci, których nakłady są w praktyce zawsze przenoszone na odbiorców końcowych, może być przyłączanie projektów bez gwarancji wyprowadzenia całej zainstalowanej mocy, w szczególności mając na uwadze możliwe wzajemne, naturalne uzupełnianie się generacji poszczególnych rodzajów OZE, czy możliwość budowy magazynu energii lub elektrolizera do produkcji zielonego wodoru, co istotnie redukuje ryzyko potencjalnych inwestorów - czytamy w projekcie PEP2040.

Na magazyny energii wskazywał też chociażby Ryszard Hordyński, dyrektor ds. strategii i komunikacji, Huawei, podczas ostatniego Europejskiego Kongresu Gospodarczego w Katowicach. Jego zdaniem to właśnie ten segment rynku będzie się najszybciej rozwijał z uwagi na rosnący udział OZE. Będą one potrzebne wszystkim - od prosumentów, przez małe i średnie przedsiębiorstwa oraz przemysł, aż po firmy energetyczne. Ponadto konieczne są rozwiązania informatyczne, które będą zarządzać pracą wszystkich urządzeń podpiętych do sieci - tak, aby elastycznie reagowały na sytuację na rynku energii.

Z kolei do kategorii niskokosztowych lub choćby bezkosztowych inicjatyw zalicza się m.in. ta, którą od niedawna promują Polskie Stowarzyszenie Energetyki Wiatrowej oraz Politechnika Lubelska. Chodzi o opisywane już przez nas pomysły z raportu "Więcej OZE w sieci", które w uproszczeniu można zasadniczo przyrównać do "Bloków 200+" w energetyce węglowej. W tym ostatnim chodzi o wyciśnięcie jak najwięcej z potencjału wciąż pracujących bloków energetycznych klasy 200 MW, a PSEW i PL wskazują sposoby na optymalizację istniejących już sieci.

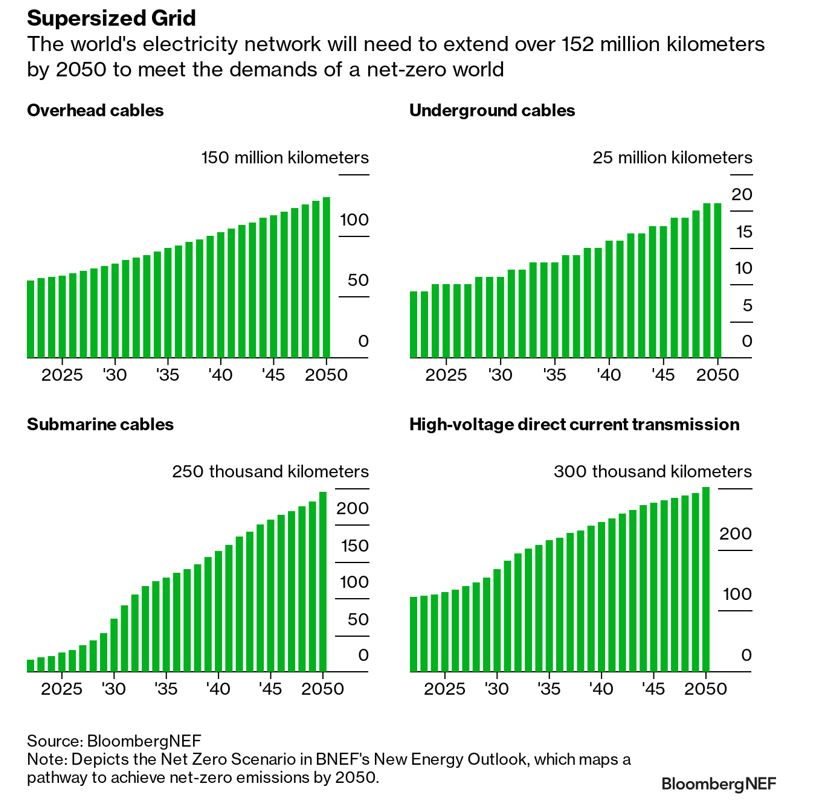

Kończąc możemy się pocieszyć, iż problemy z sieciami to nie tylko polska, ale globalna przypadłość, a nasze 500 mld zł to i tak kropla w morzu potrzeb.

Ile sieci - według BloombergNEF - potrzeba światu do neutralności klimatycznej w 2050 roku. Fot. BNEF

Ile sieci - według BloombergNEF - potrzeba światu do neutralności klimatycznej w 2050 roku. Fot. BNEFNiedawno BloombergNEF wyliczył, iż jeżeli do 2050 r. cały świat miałby osiągnąć neutralność klimatyczną, to w tej chwili istniejąca sieć elektroenergetyczna musiałaby podwoić swoją długość - do ponad 150 mln km. To mniej więcej tyle, ile Ziemię dzieli od Słońca. W takim scenariuszu, do 2050 r. na sieci należałoby wydać 21,4 biliona dolarów, z czego 4,1 bln na utrzymanie istniejącej infrastruktury, a pozostałe 17,3 bln na budowę nowej.

To trudno przesądzać, ale bez wątpienia podstawowym warunkiem będzie porządna specustawa i atrakcyjne warunki kontraktów dla wykonawców…

2 lat temu

2 lat temu

![Kamery źródłem koszmaru. Gargamel UODO nie miał litości. Dodatkowo jeden szczegół pogorszył sprawę. Podpowiadamy co zrobić, by nie powtórzyć tego błędu [PORADNIK]](https://warszawawpigulce.pl/wp-content/uploads/2025/12/CCTV-kamera-monitoring.webp)