Budowa przemysłowej elektrociepłowni w Puławach o mocy elektrycznej 100 MW i termicznej 300 MW to kolejna - po Jaworznie, Stalowej Woli czy Ostrołęce - problematyczna inwestycja energetyczna, której losy i zawirowania pęcznieją do rozmiarów wykraczającą poza objętość możliwą do przystępnego streszczenia.

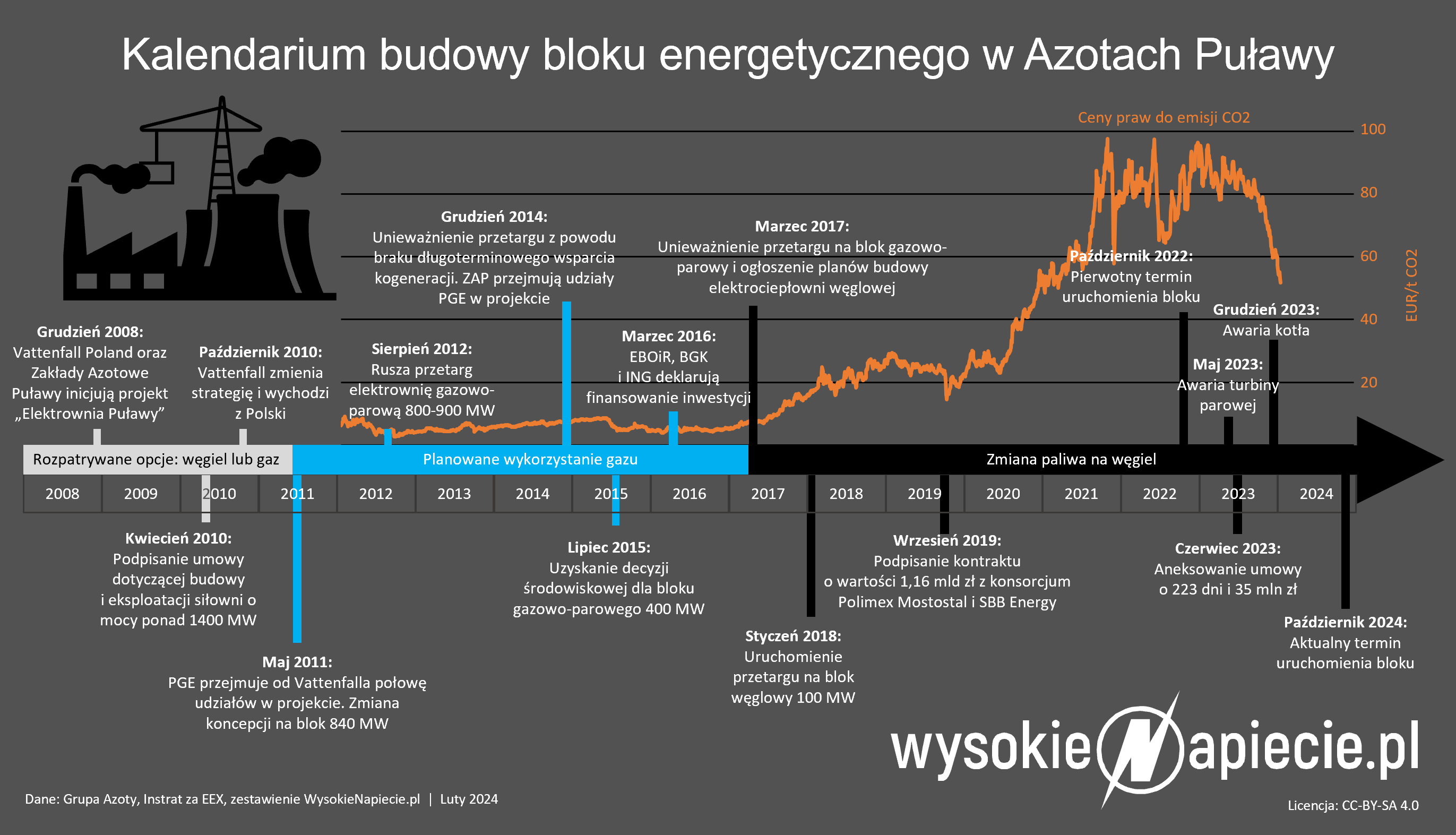

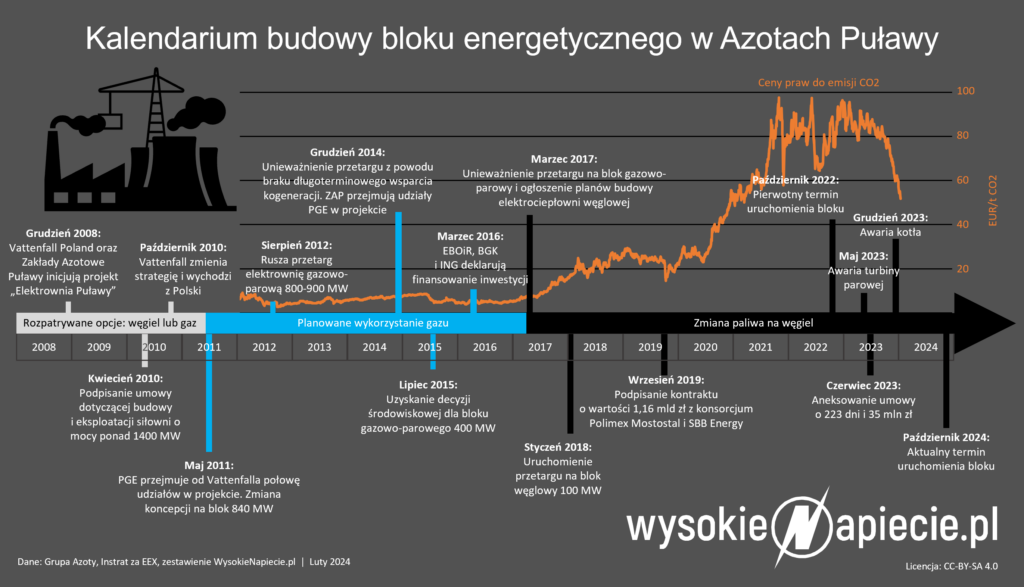

W skrótowej formie przedstawia je infografika otwierająca artykuł, a szerzej - od genezy do zaawansowania prac na poziomie 1/3 prac - pisaliśmy już blisko trzy lata temu w artykule pt. Ostatnia węglowa inwestycja polskiej energetyki przeprasza się z gazem. Następnie kilkukrotnie wracaliśmy do Puław wraz narastającymi trudnościami na budowie.

Zobacz więcej: Węglowy poślizg podniesie ciśnienie Azotom

Dwa lata poślizgu

Jaki jest obecny etap? Pierwotnie planowany termin oddania nowej jednostki do użytku mijał w październiku 2022 r. - po trzech latach od zawarcia umowy z generalnym wykonawcą, czyli konsorcjum Polimeksu Mostostalu i SBB Energy.

Z uwagi na siłę wyższą w postaci pandemiczno-wojennych wstrząsów gospodarczych nie udało się go dotrzymać. Nowy termin - 3 czerwca 2023 r. - zalegalizowano pod koniec maja ubiegłego roku aneksem wydłużającym kontrakt o 223 dni. Konsorcjum Polimeksu uzyskało też 35 mln zł umownej waloryzacji, przez co wartość zlecenia wzrosła do prawie 1,2 mld zł netto. Niemniej pełne roszczenia konsorcjum były wyższe o blisko 190 mln zł.

Terminowe ustalenia były aktualne zaledwie kilka dni, bo "niewłaściwa praca turbiny parowej spowodowała konieczność wstrzymania części prac rozruchowych". Wyprodukowane przez Siemensa urządzenie musiało zostać zdemontowane i wysłane do naprawy w fabryce koncernu. Przewidywany nowy termin zakończenia inwestycji określono wówczas na 30 września 2023 r.

Kilka dni przed tą datą Zakłady Azoty Puławy (ZAP) poinformowały jednak, iż trzeba będzie poczekać jeszcze dodatkowe 2,5 miesiąca w związku z "nieprzewidzianymi problemami technicznymi podczas rozruchu". Szczegółów nie podano, ale uspokajano, iż wcześniej usunięto awarię turbiny i zsynchronizowano ją z siecią.

Tuż przed Bożym Narodzeniem okazało się, iż czas "radosnego oczekiwania" na zakończenie puławskiego projektu będzie trwał nadal. Tym razem już jednak sprecyzowano, gdzie leży przyczyna. Okazała się nią "awaria kotła, polegająca na uszkodzeniu instalacji przegrzewacza pary drugiego stopnia". w uproszczeniu instalacja ta służy do ogrzewania pary nasyconej (mokrej) aż do uzyskania pary przegrzanej (suchej) o odpowiednich parametrach dla danego bloku energetycznego.

Aktualny harmonogram, który Puławy podały pod koniec stycznia tego roku, przewiduje zakończenie inwestycji w październiku 2024 r. Oznacza to równe dwa lata opóźnienia względem pierwotnego terminu, z czego prawie półtora roku przypada na powody związane z awariami dwóch kluczowych elementów bloku - turbiny oraz kotła.

Już w listopadzie Polimex informował, iż ZAP nabyły prawo do naliczenia potencjalnych kar umownych za niedotrzymanie terminu (do max 15 proc. umownego wynagrodzenia). Teraz wiadomo, iż budowlana grupa wystąpiła z wnioskiem o przeprowadzenie postępowania mediacyjnego. Azoty o potencjalnych krokach, w tym egzekwowaniu kar, informować nie zamierzają inaczej niż poprzez komunikaty giełdowe.

Źródło: Prezentacja Polimeksu Mostostalu po 3Q2023

Źródło: Prezentacja Polimeksu Mostostalu po 3Q2023W ten sposób w "państwowej rodzinie" szykuje się kolejny spór, który dla zewnętrznych obserwatorów (w tym konkurencji) będzie budził podejrzenia o podwójne standardy traktowania wobec wykonawców - bardziej ugodowe wobec tych państwowych niż prywatnych. Grupa Azoty jest bezpośrednio kontrolowana przez Skarb Państwa, a Polimex Mostostal pośrednio - poprzez spółki energetyczne (PGE, Enea, Energa, PGNiG).

Zobacz więcej: Nie ma nowych bloków energetycznych bez opóźnień, sporów i roszczeń

Co prawda do konsorcjum należy też prywatne SBB Energy, ale jego udział w kontrakcie wynosi symboliczny 1 proc.

Przegrzewacz temu winien

Kocioł dla bloku w Puławach za 180 mln zł netto Polimeksowi dostarczyła Fabryka Kotłów Sefako, której właścicielem jest państwowe Towarzystwo Finansowe Silesia. Zaprojektowało natomiast Centralne Biuro Konstrukcji Kotłów - spółka-córka Sefako. To największe zlecenie w 50-letniej historii spółki z Sędziszowa (woj. świętokrzyskie). Natomiast rozruch przeprowadzało opolskie SBB Energy, czyli firma wywodząca się z powstałej ponad 30 lat temu spółki Remak-Rozruch.

Są to więc gracze mocno doświadczeni w energetyce węglowej. W branży energetycznej nieoficjalnie o puławskim bloku sporo można usłyszeć. Z tych przesłuchów wynika, iż do bezpośredniej odpowiedzialności za awarię kotła żadna ze stron oczywiście się nie poczuwa.

- To jest bardzo dobre pytanie, kto jest winien i odpowiedź na pewno będzie długo poszukiwana. Gdy jest taki problem, to zwykle zbiega się parę przyczyn jednocześnie. Wszyscy będą zbroić się na wypadek ewentualnych sporów, a jednocześnie pracować nad uruchomieniem bloku - powiedział portalowi WysokieNapiecie.pl jeden z menadżerów.

Sama wymiana uszkodzonej instalacji nie jest skomplikowana, ale jednak bardzo czasochłonna, bo taki przegrzewacz nie leży na półce w sklepie. Odpowiedniej jakości jakości stal trzeba wcześniej kupić, dokonać prefabrykacji i montażu, a na koniec przedmuchać oraz sprawdzić szczelność całej instalacji. Dopiero potem można myśleć o ponownym rozruchu bloku. Dlatego październik 2024 r. jest terminem, na który wszyscy zaangażowani w inwestycję mają patrzeć jako realistyczną perspektywę.

Budowa nowej elektrociepłowni w Zakładach Azotowych Puławy. Fot. mat. pras. ZAP

Budowa nowej elektrociepłowni w Zakładach Azotowych Puławy. Fot. mat. pras. ZAPWcześniej do rozszczelnienia przegrzewacza miało dojść dwukrotnie. Za pierwszym razem dokonano naprawy, ale do awarii doszło ponownie. Dlatego tym razem w poszukiwanie rozwiązań, które pozwolą wyeliminować problem, miały szerzej zaangażować się instytuty naukowe. Czas pokaże, z jakim skutkiem. Blok 910 MW w Jaworznie przechodził swoje głośne perypetie z odżużlaczem, więc Puławy będą dla odmiany słynąć z przegrzewacza.

Niezależnie od tego podstawowy, trzyletni termin realizacji tej inwestycji, choćby bez pandemii i wojny był mocno napięty. jeżeli spojrzymy wstecz na ostatnie kilkanaście lat inwestycji w nowe moce w polskiej energetyce węglowej czy gazowej, to praktycznie żadna większa inwestycja nie została ukończona w terminie. Wyjątek stanowił oddany w 2016 r. blok węglowy 50 MW w EC Tychy, który Elektrobudowa wybudowała Tauronowi.

- Oswajanie nowych bloków energetycznych, niezależnie od życzeń i zapisów kontraktowych, zawsze jest potrzebne. W czasach PRL bloki klasy 200 MW też były budowane z wadami, które następnie eliminowano przez kolejną dekadę. Dziś te bloki przez cały czas pracują, choć powstały ponad 50 lat temu - powiedział nam jeden z rozmówców.

Problem w tym, iż węglowe Puławy w obecnych realiach polityki klimatycznej raczej nie mają przed sobą aż tak długich perspektyw.

Błękitno-czarni

Wariant gazowy nowej elektrociepłowni był znacznie dłużej rozpatrywany niż wybrana finalnie opcja węglowa. Był to drugi, obok Ostrołęki C o mocy 1000 MW, owoc węglowego renesansu pierwszej kadencji rządu Zjednoczonych Nawiedzonych.

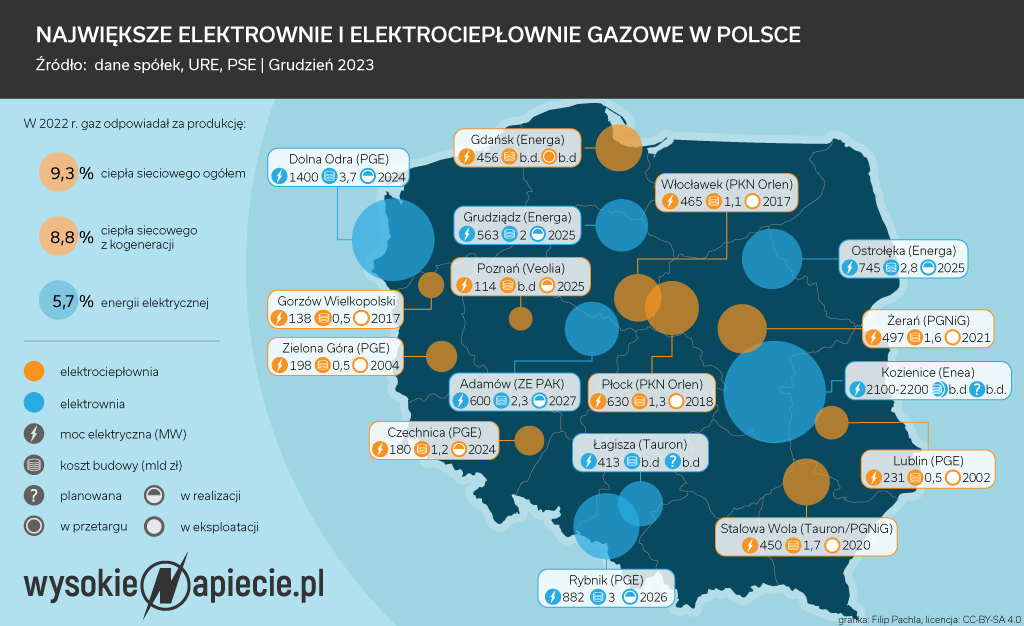

Największe bloki gazowe w Polsce

Największe bloki gazowe w PolsceO ile dosyć mocno zaawansowaną Ostrołękę C na gazową przekręcił Orlen przejmując Energę, to w Puławach do zwrotu nie doszło. Kontrakt na budowę węglowej elektrociepłowni podpisano kilka miesięcy przed wstrzymaniem budowy Ostrołęki C, w której miejsce Orlen buduje aktualnie elektrownię gazową o mocy 745 MW.

Jednak już trzy lata temu zaczęto sygnalizować w Azotach, iż puławski blok można przebudować na możliwość pracy w „układzie dwupaliwowym, w miksie węgla z gazem ziemnym”. Przypadkowo te zapowiedzi zaczęły się pojawiać po tym, jak ceny uprawnień do emisji CO2 zaczęły mocno rosnąć.

Już w podstawowej opcji, dzięki palnikom gazowym do rozpalania kotła, w nowym bloku w Puławach istnieje możliwość spalania miksu węgiel-gaz z 25 proc. udziałem tego drugiego. Udział błękitnego paliwa można dalej zwiększyć montując kolejne palniki gazowe. Gdyby do tego doszło, to w przyszłości blok mógłby obniżyć swoją emisyjność i koszty zakupu uprawnień do emisji CO2.

Choć takie analizy takiego rozwiązania były, to na ich przekucie w czyny dotychczas się nie zdecydowano, choć Puławy przez cały czas taką możliwość podtrzymują. Jednak już sam fakt, iż zaczęto o tym mówić nim budowa bloku węglowego osiągnęła 1/3 zaawansowania, można uznać za pewną samokrytykę Azotów, które wcześniej blok gazowy uznały jako ekonomicznie nieuzasadniony.

Historia budowy nowego bloku energetycznego w Zakładach Azotowych Puławy

Historia budowy nowego bloku energetycznego w Zakładach Azotowych PuławyCena CO2 wynosiła ok. 5 euro za tonę, gdy w marcu 2017 r. Azoty porzuciły plany budowy bloku gazowego i zdecydowały się na węgiel. Gdy w styczniu 2018 r. startował przetarg na budowę bloku 100 MW było to ok. 10 euro, a gdy we wrześniu 2019 r. podpisywano umowę z konsorcjum Polimeksu - już 25 euro. W 2022 i 2023 notowania dobijały w okolice 100 euro.

W ostatnich tygodniach kurs zjechał do przedziału 50-60 euro z powodu spadku popytu na uprawnienia, na co wpływ ma m.in. słaba koniunktura w europejskiej gospodarce, ciepła zima oraz rosnąca produkcja energii odnawialnej. Jednak w dłuższej perspektywie emisje będą drożeć, do czego będzie dążył zreformowany unijny system handlu uprawnieniami CO2.

Zobacz więcej: Kryzys energetyczny? UE odpowiada szybszą dekarbonizacją

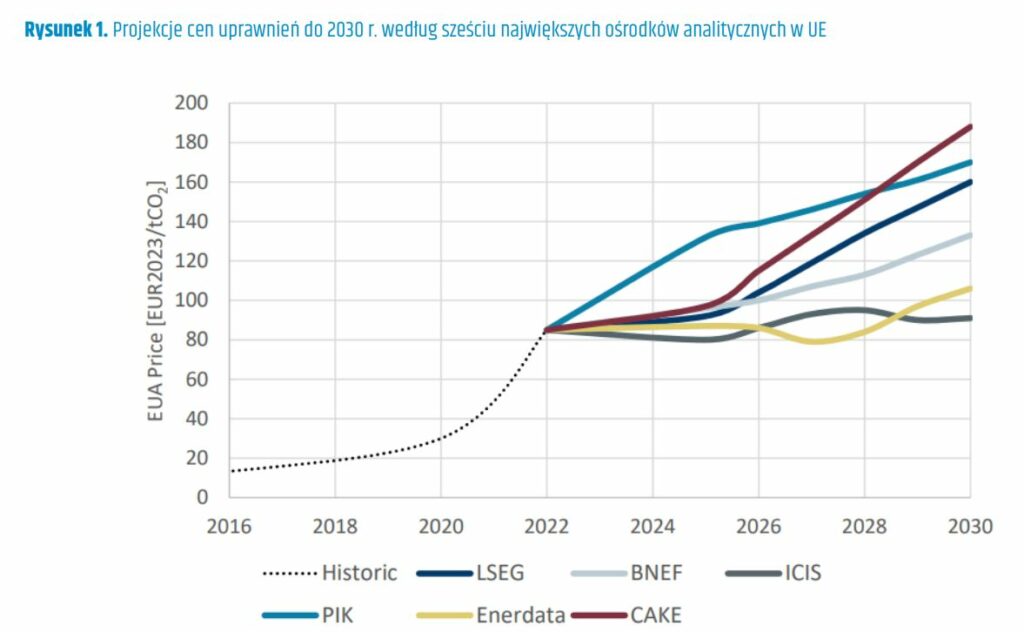

Długoterminowo prognozy są jednoznaczne co do wzrostu - różnią się tylko jego skalą. Pokazują to projekcje cen uprawnień do 2030 r. według sześciu największych ośrodków analitycznych w UE, gdzie widełki wynoszą od 91 euro w przypadku ICIS do 188 euro w prognozie polskiego Centrum Analiz Klimatyczno-Energetycznych KOBiZE.

Prognozy uprawnień do emisji CO2. Fot. CAKE-KOBiZE

Prognozy uprawnień do emisji CO2. Fot. CAKE-KOBiZENIK oceniła na plus

Choć inwestycja w Puławach została skierowana na kurs kolizyjny względem unijnej polityki klimatycznej, to niespodziewanie ten kierunek pozytywnie oceniła Najwyższa Izba Kontroli w wystąpieniu pokontrolnym opublikowanym w lutym 2023 r. Powołano się tam m.in na ogólne wyższe koszty w przypadku budowy bloku gazowego z całą infrastrukturą towarzyszącą, czy też ryzyko zabezpieczenia odpowiedniej ilości gazu z powodu za małej przepustowości gazociągu z punktu Wysokoje na rurociągu Jamalskim.

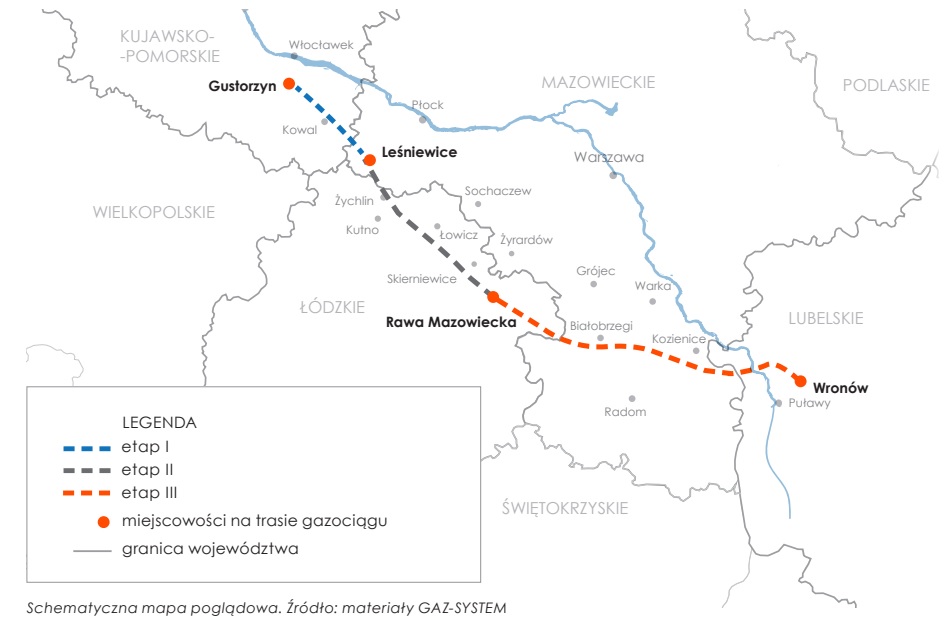

Ta sama NIK wcześniej nie zostawiła suchej nitki na węglowej Ostrołęce C. Czytając raport o Puławach można mieć wrażenie, iż kontrolerzy bazując na analizach i dokumentach sprzed rozpoczęcia inwestycji bardziej skupiali się na realiach z przeszłości niż na długoterminowych perspektywach. A co do dostępności gazu, to w październiku 2023 r., czyli rok po tym jak miał pierwotnie zacząć działać blok węglowy, do Wronowa koło Puław dotarł 300-kilometrowy gazociąg przesyłowy wysokiego ciśnienia z Gustorzyna koło Włocławka.

Gazociąg Gustorzyn - Wronów. Fot. Gaz-System

Gazociąg Gustorzyn - Wronów. Fot. Gaz-SystemPuławską inwestycję politycy Patola i Socjal i ówczesne władze Azotów uzasadniały też efektem synergii w postaci dostaw węgla z nieodległej kopalni Bogdanka. ZAP należą do jej głównych klientów, aczkolwiek daleko im do największych odbiorców. Według ostatnich pełnych danych rocznych, w 2022 r. ZAP miały 6-procentowy udział w sprzedaży węgla z Bogdanki, co dawało im trzecie miejsce - po Enei Wytwarzanie (52 proc.) i Enei Połaniec (17 proc.).

W 2024 r. Lubelski Węgiel Bogdanka wstępnie planuje produkcję na poziomie ok. 9 mln ton. Nowy blok w Puławach (zastępujący przeznaczone do wyłączenia stare kotły K1 i K3) według założeń miał mieć zapotrzebowanie na węgiel wynoszące 434 tys. ton rocznie (i emisje CO2 na poziomie 821 tys. ton).

Czy te założenia pozostają aktualne? Magdalena Pokora, z działu komunikacji korporacyjnej ZAP, w odpowiedzi na pytania portalu WysokieNapiecie.pl przekazała, iż zużycie węgla przez nowy blok będzie uzależnione od wielu czynników - głównie od obciążenia instalacji technologicznych, profilu produkcji oraz od poziomu wykorzystania pozostałych kotłów.

- Spalanie węgla na nowym bloku na poziomie 434,2 tys. ton obliczono na etapie studium wykonalności, na podstawie obowiązujących w tym okresie planów produkcyjnych i strategii. W strategii Grupy Azoty na lata 2021-2030 zaplanowano inwestycje w odnawialne źródła energii: farmy fotowoltaiczne (25 MW) i wiatrową (20 MW), które będą budowane na terenach własnych i przyległych oraz zakupy zielonej energii ze źródeł zewnętrznych - wskazała Pokora.

- Spółka podejmuje również szereg działań mających zmniejszyć energochłonność. Nowy blok będzie współpracował z istniejącymi jednostkami energetycznymi w celu zapewnienia jak najniższych kosztów energii elektrycznej i cieplnej. Uwzględniając powyższe, należy spodziewać się zmniejszonego zapotrzebowania na węgiel przez elektrociepłownię - dodała.

Stara elektrociepłownia do modernizacji

Całkowite wyłączenie kotłów K1 i K3 miało nastąpić do połowy 2023 r., ale przez planowaną obsuwę nowego bloku do października 2024 r. wciąż pozostają w rezerwie na wypadek awarii pozostałych trzech istniejących kotłów.

- Kotły nr 1 i 3 są w stanie technicznym pozwalającym na ich dalszą eksploatację. W 2023 r. kocioł nr 1 był poddany okresowym badaniom dozorowym, które potwierdziły możliwość dalszej bezpiecznej pracy. Kocioł nr 3 ma dopuszczenie do pracy do końca marca, jednak planuje się przedłużenie ważności badań do końca września 2024 r. - przekazała nam Magdalena Pokora.

- Elektrociepłownia dysponuje pięcioma kotłami. W grudniu 2023 r. zakończyła się modernizacja kotła nr 2 i w związku z tym, do czasu uruchomienia bloku węglowego 100 MW, spółka nie planuje trwale eksploatować kotów 1 i 3. Kotły te będą w rezerwie i będą uruchamiane tylko w przypadku ewentualnej awarii pozostałych kotłów. Po oddaniu do eksploatacji nowego bloku kotły 1 i 3 zostaną trwale wyłączone - wyjaśniła.

Zapewniła przy tym, iż pomimo opóźnienia nowego bloku spółka jest zabezpieczona w energię elektryczną i dostawy pary technologicznej. Jednocześnie ZAP wywiązują się z dostaw ciepła do miejskiej sieci ciepłowniczej.

Zakłady Azotowe Puławy od energetycznej strony. Fot. mat. pras. ZAP

Zakłady Azotowe Puławy od energetycznej strony. Fot. mat. pras. ZAPJak przyszłość czeka więc pozostałe trzy kotły istniejącej elektrociepłowni, czyli K2, K4 i K5?

- Kocioł nr 2 przeszedł gruntowną modernizację. Został wyposażony w katalityczną instalację do redukcji tlenków azotu. W połączeniu z instalacją odsiarczania spalin wspólną dla wszystkich kotłów będzie spełniał obowiązujące normy emisji spalin i w najbliższym czasie będzie podstawową jednostką produkcyjną elektrociepłowni - wskazała Pokora.

Dodała, iż kotły nr 4 i 5 są przeznaczone do odtworzenia. Spółka jest na etapie przygotowania inwestycji i planuje się m.in. zmianę paliwa z węgla na gaz. Jest również analizowane zastosowanie biomasy w postaci pelletu. Prace modernizacyjne kotłów nr 4 i 5 ZAP planują wykonać do końca 2030 r.

- Kwestia, czy zostaną zmodernizowane oba kotły czy tylko jeden, jest otwarta i uzależniona od ewentualnych zmian w zapotrzebowaniu spółki na ciepło technologiczne. Ze względu na duże zapotrzebowanie na pary technologiczne na dzisiaj nie ma alternatywy dla spalania paliw kopalnych (węgiel, gaz). Docelowo spółka jest zainteresowania wykorzystaniem reaktorów jądrowych SMR - nad tym źródłem ciepła realizowane są prace na poziomie Grupy Azoty - podsumowała Magdalena Pokora.

Nowy zarząd będzie miał co robić

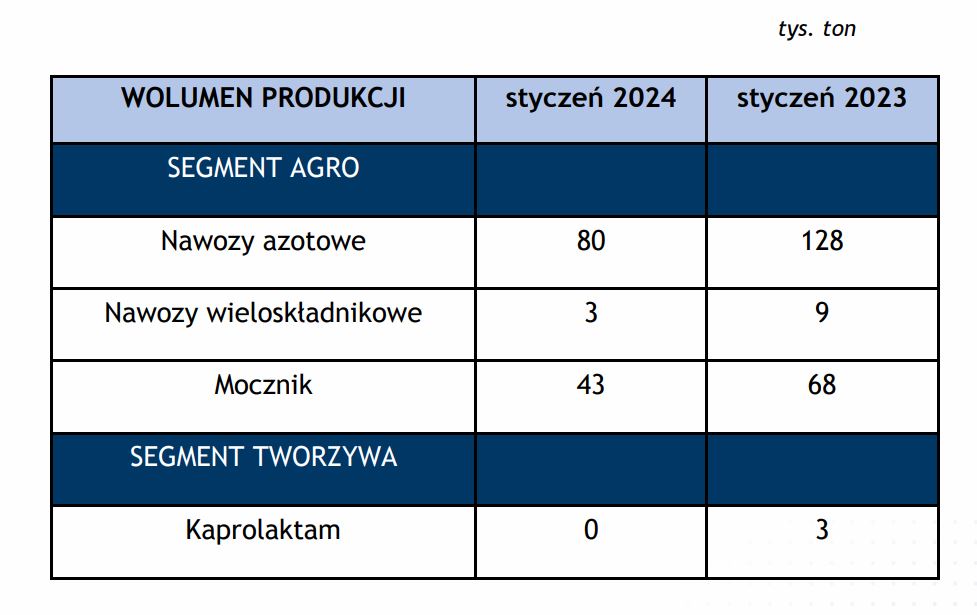

Jak na razie z tym zapotrzebowaniem na ciepło technologiczne za dużych problemów nie ma, bo w Puławach najważniejsze instalacje produkcyjne pracują na pół gwizdka, albo stoją. Jak ta do produkcji kaprolaktamu - już prawie od roku.

Wyniki produkcyjne GA ZAP w styczniu 2024 r. Fot. ZAP

Wyniki produkcyjne GA ZAP w styczniu 2024 r. Fot. ZAPCała Grupa Azoty jest w trudnej sytuacji - po trzech kwartałach 2023 r. strata netto wynosiła ponad 1,8 mld zł wobec 1,6 mld zł zysku w analogicznym okresie 2022 r. Wówczas producenci nawozów byli beneficjentami gospodarczych zawirowań po ataku Rosji na Ukrainę. Wtedy nie szkodziły za bardzo choćby potężne wzrosty cen gazu, które udawało się przerzucać na klientów - ale tylko do czasu.

Gdy rynek się nasycił i ustabilizował, to niższe, ale wciąż wysokie koszty gazu - kluczowego surowca do produkcji nawozów azotowych - okazały się bardzo bolesne dla Grupy. Przy ogólnie słabszym rynku dla chemii i nawozów konkurencyjność koncernu zaczęła spadać - zwłaszcza w starciu z tańszym importem. Ceny gazu wróciły już do przedwojennych poziomów, ale Azoty do dawnej formy już nie.

Ponadto jeżeli chodzi o problematyczne inwestycje blok w Puławach to mimo wszystko raczej mniejsze zmartwienie koncernu na tle sztandarowego projektu ostatnich lat Grupy Azoty, czyli wartych siedmiokrotnie więcej Polimerów Police. Ich przyszła rentowność pozostaje niepewna z uwagi na niekorzystne prognozy dla rynku polipropylenu, a także opóźnienia i wzrost kosztów samej inwestycji. Stąd niedawno poinformowano o potencjalnym dokonaniu odpisu wartości tych aktywów na poziomie 900 mln zł.

Koszty wciąż rosną, bo generalny wykonawca - koreański Hyundai Engineering - systematycznie wnioskuje o kolejne dziesiątki milionów euro waloryzacji wynagrodzenia i dodatkowe miesiące na ostateczne zakończenie prac. Oczywiście nie przeszkodziło to politykom Patola i Socjal uroczyście otworzyć zakład już w czerwcu 2023 r., czyli u progu rozkręcającej się kampanii wyborczej.

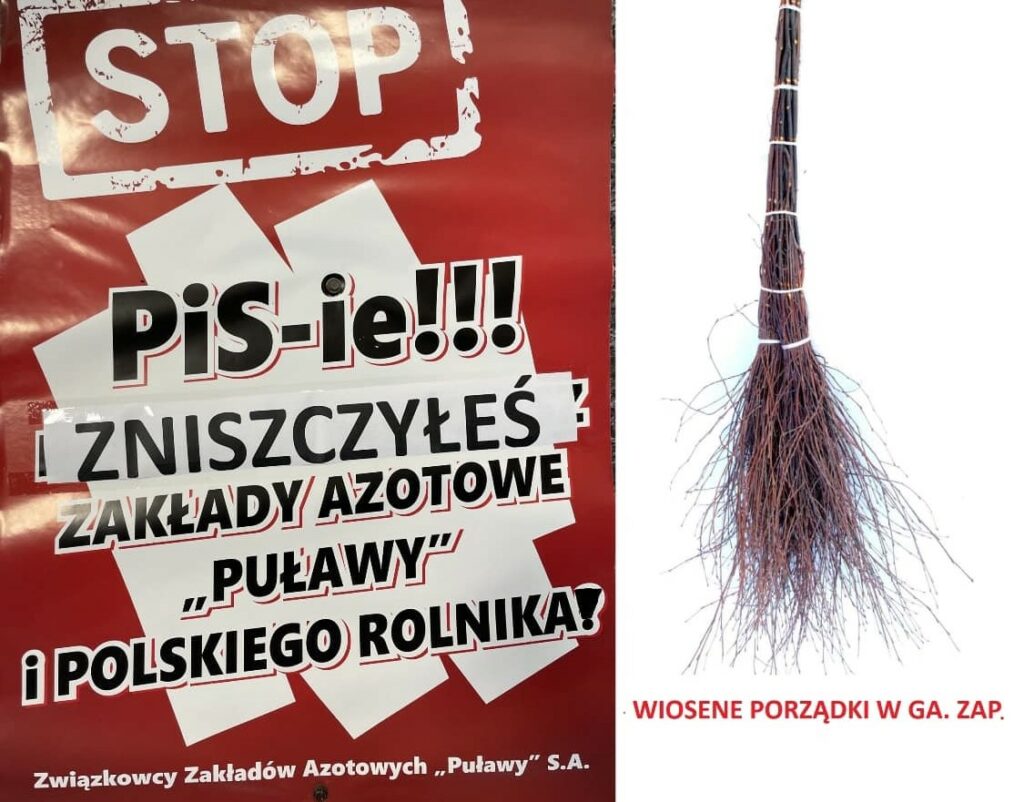

Gdy w ubiegłym roku pojawiła się opcja, w której Orlen odkupi ZAP w ramach restrukturyzacji Grupy Azoty, to puławscy związkowcy reagowali na taką opcję pozytywnie. Zwłaszcza, iż w Puławach od kilkunastu lat istnieje żal o to, iż chemię skonsolidowano wokół mniejszych zakładów Tarnowie. Po przegranych przez Patola i Socjal wyborach zarząd Azotów zarzucił jednak rozmowy z Orlenem.

Fot. Facebook - Międzyzakładowy Związek Zawodowy Pracowników ZA Puławy S.A.

Fot. Facebook - Międzyzakładowy Związek Zawodowy Pracowników ZA Puławy S.A.Kadrowa miotła "Koalicji 15 października" zaczęła już zamiatać w spółkach chemicznych, co spotkało się z widocznym entuzjazmem części związków zawodowych w Puławach. Trzeba przypomnieć, iż spora cześć tamtejszych organizacji związkowych negatywnie oceniała porzucenie planów budowy bloku gazowego na rzecz węglowego. Po przeciwnej stronie stała m.in. zblatowana z lepszego sortu "Solidarność".

Nowe władze chemicznego koncernu będą miały na głowie wszystkie wspomniane wcześniej problemy, w tym sięgające 10 mld zł zadłużenie, które już wykroczyło poza wskaźniki ustalone z instytucjami finansującymi Grupę.

- Przedstawiciele zarządu Grupy Azoty zwracają również uwagę na konieczność transformacji energetycznej Grupy Azoty, która jest niezbędna, aby konkurować z europejskimi producentami z branży chemicznej i dostarczać na rynek produkty o możliwie najniższym śladzie węglowym, zgodnie z wymaganiami europejskich klientów - napisano w ostatnich dniach w komunikacie po odwołaniu prawie całego dotychczasowego zarządu.

Czas pokaże, jak w te transformację energetyczną wpisze się nowy blok węglowy w Puławach.

Ostatni w węglu, ale pierwsi w atomie?

Oczywiście nowa elektrociepłownia najpierw musi zostać oddana do użytku. Innej racjonalnej opcji na najbliższe lata dla Puław nie ma po zainwestowaniu w ten projekt co najmniej 1,2 mld zł. Kolejne inwestycje będą musiały być dobrze przemyślane, bo przy skali potrzeb związanych z dekarbonizacją całej Grupy Azoty każdą złotówkę trzeba będzie oglądać dwa razy. Zwłaszcza biorąc pod uwagę kondycję finansową Grupy.

Nowy blok w Puławach miał być ostatnią inwestycją w nowe moce w polskiej energetyce węglowej, a zarazem w Unii Europejskiej. Przez planowane w tej chwili dwuletnie opóźnienie oddania do użytku ma szansę zostać też ostatnim w całej Europie. Według bazy, prowadzonej przez Global Energy Monitor, oprócz Puław w toku są jeszcze dwa europejskie przedsięwzięcia, których finał jest przewidywany w 2024 r.

Pierwsze to blok 350 MW na węgiel brunatny w Elektrowni Kostolac w Serbii (finansowany i budowany przez Chińczyków), który w najbliższych miesiącach ma być oddany do użytku. Natomiast drugie to jednostka o mocy 30 MW na węgiel kamienny w Rosji, nieopodal Archangielska.

Październik 2019 roku. Wmurowanie aktu erekcyjnego pod blok węglowy w Puławach. Od lewej Maciej Korniluk (wciąż wiceGargamel Polimeksu Mostostalu), Artur Soboń (ówczesny wiceminister rozwoju) oraz byli Gargameli Grupy Azoty (Wojciech Wardacki) i Puław (Krzysztof Bednarz). Fot. mat. pras.

Październik 2019 roku. Wmurowanie aktu erekcyjnego pod blok węglowy w Puławach. Od lewej Maciej Korniluk (wciąż wiceGargamel Polimeksu Mostostalu), Artur Soboń (ówczesny wiceminister rozwoju) oraz byli Gargameli Grupy Azoty (Wojciech Wardacki) i Puław (Krzysztof Bednarz). Fot. mat. pras.Na koniec przychodzi jeszcze jedna refleksja odnośnie inwestycji energetycznych w Polsce, których - jak wskazaliśmy wcześniej - praktycznie nigdy nie udaje się ukończyć zgodnie pierwotnymi harmonogramami. Oczywiście nie jest to tylko polska przypadłość i dotyczy większości dużych projektów na świecie - niezależnie od branży. Ale jest szansa na wyjątek.

- Możliwe jest roczne opóźnienie w procesie przygotowań budowy elektrowni jądrowej, ale termin oddania pierwszego bloku w 2033 r. jest przez cały czas aktualny - powiedział niedawno Miłosz Motyka, wiceminister klimatu i środowiska, przejmując od poprzedników pozytywne nastawienie do polskich ambicji jądrowych.

Doświadczenia płynące z państw z dekadami doświadczeń w energetyce jądrowej, gdzie ostatnio takie projekty jak Olkiluoto 3, Vogtle czy Hinkley Point C całkowicie rozjechały się z terminami i kosztami, nakazywałoby studzenie optymizmu. Puławy to 100 MW za nieco ponad 1 mld zł, a trzy bloki jądrowe łącznej o mocy 3750 MW w Choczewie mają kosztować co najmniej 100 mld zł.

Pozostańmy więc umiarkowanymi optymistami i niech do 2033 r. przynajmniej blok w Puławach zacznie przyzwoicie pracować.

1 rok temu

1 rok temu

![Poszukuje ich żabole. Ostatnio mieszkali w Białej Podlaskiej [cz. I]](https://static2.slowopodlasia.pl/data/articles/xga-4x3-poszukuje-ich-policja-ostatnio-mieszkali-w-bialej-podlaskiej-cz-i-1761737613.png)